こんにちは!新潟の税理士川畑です!

インボイス制度に対応する為に、経理業務においては、請求書の様式変更、販売管理システムの設定変更、経費精算ルールの見直し等の準備が必要になります。

Q.当社が発行する請求書等の様式変更やシステムにおいて注意すべき点は何でしょうか?

A.取引先に渡している請求書等を確認し、どの書類をインボイスにするかを決めます。

例えば、現在使用している請求書をインボイスにする場合、「事業者登録番号」、「適用税率」、「税率ごとの消費税額等」の記載項目を追加する必要がありますので、システムの設定を変更しましょう。

様式変更後の請求書は、インボイス制度の開始前からでも使用可能ですので、取引先にインボイス制度対応済みであることをアピールしても良いかもしれません。

Q.電子インボイスについて教えて下さい。

A.電子インボイスとは、インボイスを電子データとして送受信する仕組みです。

電子データの為、電子インボイスから自動で仕訳計上や、支払入金管理等で活用できる可能性があります。

Q.インボイス受領時、何を確認すれば良いのでしょうか?

A.仕入税額控除の適用を受ける為には、インボイスが必要不可欠です。

まずは、インボイスの発行者が、適格請求書発行事業者であるかどうかを確認する必要があります。

その為には、登録番号の記載の有無の確認だけでなく、国税庁のインボイス制度適格請求書発行事業者公表サイトで確認しておくべきでしょう。

また、現行では請求書等に「軽減税率対象品目である旨」、「税率区分ごとの合計額」の記載漏れがあった場合、受け取った側がその事実に基づいて追記することが認められていました。

しかし、インボイス制度では、記載内容に誤りがあった場合、必ず修正したインボイスの発行を取引先に依頼する必要があります。

従って、受け取った側が勝手に追記することができなくなりました。

Q.消費税額の計算に影響はありますか?

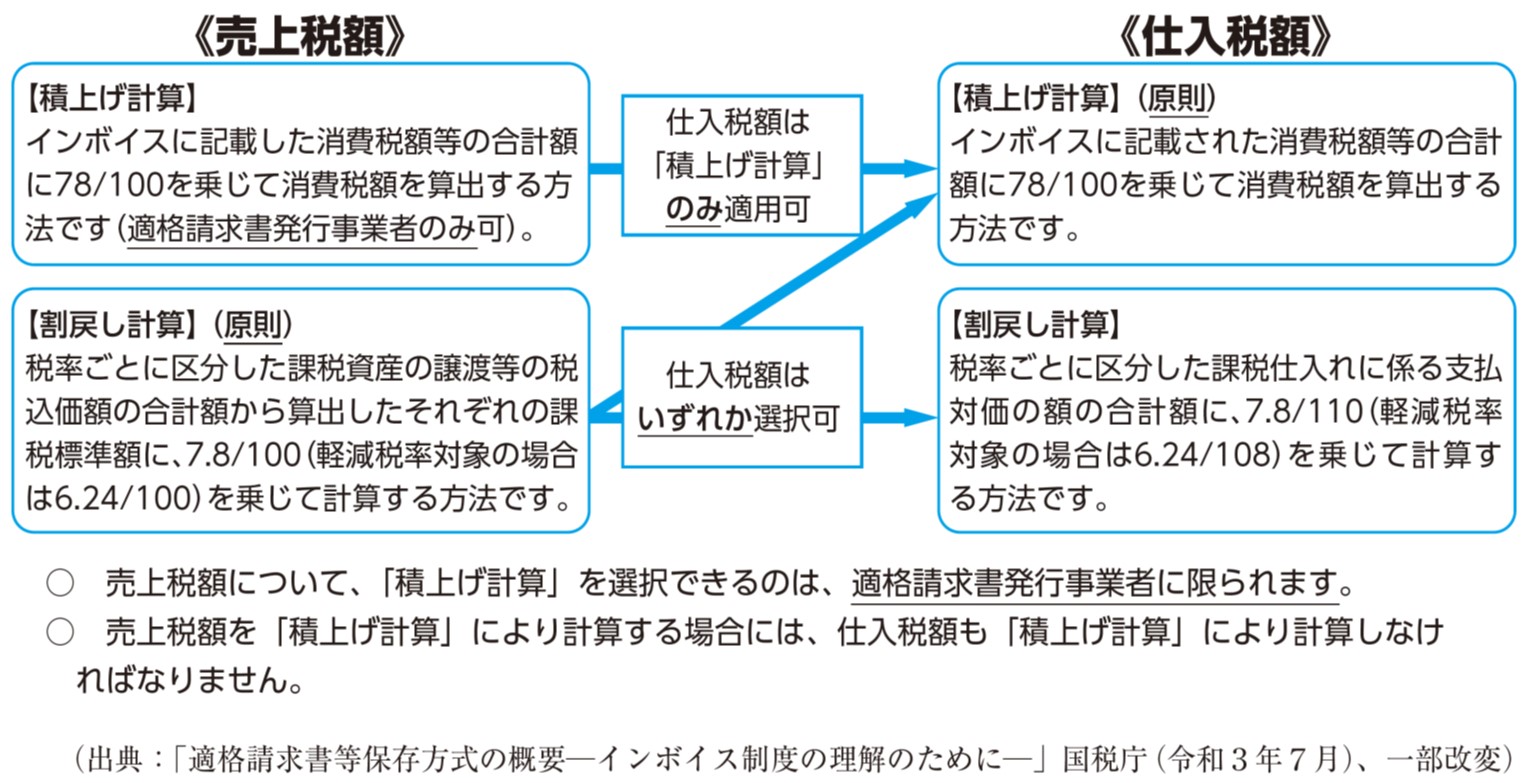

A.現行の「割戻し計算」が原則ですが、「積上げ計算」も認められることになりました。

「積上げ計算」は、自社が発行したインボイスに記載された税額を積み上げて計算していきます。

例えば、細かい金額を数多く売るような業種の場合は、「積上げ計算」の方が消費税額が有利になることもありますので、一度検討してみる価値はあるのではないでしょうか。

Q.社内の経費精算に影響はありますか?

A.従業員がどこで経費を使うかで消費税額が変わります。

例えば、従業員が乗ったタクシー代、取引先用に買った手土産代、接待した飲食代等の領収書がインボイスに該当しなければ、自社の負担する消費税額が増えてしまいます。

従って、経費を使う際には、利用するタクシー、小売店、飲食店等が、インボイスを発行できる事業者であるかどうかを、事前に確認しておく必要があります。

まとめ

「塵積って山となる。」

経費精算については、しっかり対応することで節税に繋がります。

インボイス制度については、経理担当者だけではなく、全社で取り組んでいく必要がありますね。